资金压力大,曲美家居赵氏兄弟频繁质押股权求生

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

来源:界面新闻 记者 | 孙梅欣

3月16日,曲美家居发布公告称,公司控股股东之一、曲美家居总裁赵瑞宾于3月13日向华泰证券(上海)资产管理有限公司,质押式回购其持有的公司3007万股,质押到期日为4月10日。

与此同时,公司另一控股股东,曲美家居董事长赵瑞海,则在3月16日解除质押3007万股股份。

曲美家居是由创始人赵瑞海从1987年卖沙发开始发迹,于1993年成立了曲美家具品牌,并和兄弟赵瑞宾、赵瑞杰两人逐步在家居行业站稳脚跟。

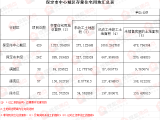

赵瑞宾进行此番质押后,其名下持有的公司1.57亿股股份被全部质押。赵瑞海解除质押后,还有1.3亿股仍在质押当中,占其个人所持股份的81.26%,占公司总股本的26.69%。

进入3月以来,曲美家居几个股东便在频繁地对股份进行质押和解除质押。3月6日,赵瑞宾先质押了3007万股,将名下所有股份全部质押后,又在3月9日解除了名下同等数额的股份,将其剩余被质押股份额在公司总股份占比控制在25.99%。

随后的3月10日,赵瑞宾再度两次质押了共计1689万股股份,并于次日又解除了1179万股质押。同日,公司另一股东赵瑞杰也回购了510万股。

到了3月16日,赵瑞宾再度将已经回购的股份进行质押。

一番操作后,使得赵瑞海名下3007万股被解除质押,与此同时,赵瑞宾名下原本要在半年内到期的1689万股质押股份,被延至一年内到期。

早在今年2月,赵瑞宾名下已经质押的2300万股份到期,然而仅不到半个月就再度质押股份,可见资金紧绷程度。

尽管公告中表示,连续的股份质押用途为个人融资,不用于满足上市公司生产经营需求,但频繁的质押操作使得曲美家居的资金情况令人担忧。

就在曲美家居频繁质押股份期间,股价也在持续走低,从3月9日7.8元/股,降至17日6.86元/股。信息显示,3月17日曲美家居股价再度波动,最终当日股价较前日下跌1.44%,浮亏约0.5亿元。

曲美家居在2015年4月登陆上交所,完成股票发行后,赵瑞海、赵瑞宾、赵瑞杰兄弟三人所持有股份股比为33.09%,32.44%和7.28%,三人总持股比例高达72.81%,为曲美家居前三大股东。

同时,赵瑞海担任曲美家居董事长、总经理,赵瑞宾和赵瑞杰均担任公司董事、副总经理,曲美家居也是行业内名副其实的家族企业。

直到今年3月3日,曲美家居协议转让10.11%的股权给张家港产业资本投资有限公司之前,赵瑞海仍持股32.83%股权,赵瑞宾持有32.14%,赵瑞杰持有7.21%。

根据3月3日发布的股权转让公告,张家港产业资本投资有限公司受让赵瑞海、赵瑞宾所持有的4939.1328万无限售条件流通股,其中赵瑞海转让2493多万股,赵瑞宾转让2445多万股,两人共计转让出合计公司总股本10.11%的股份。

按照6.77元/股的交易转让价,此次股份转让的交易总价为3.34亿元,其中对赵瑞海需支付1.68亿元,对赵瑞宾需支付约1.66亿元,

按照公告中的支付要求,在向上交所确认合规性、并在赵瑞海、赵瑞宾收到张家港产业资本首笔股份转让款之后的2个工作内,就需要开始解除质押手续。

而从早前赵瑞海、赵瑞宾质押的股份数量来看,频繁的股权质押和解质,很可能也是为股权转让交易进行准备。质押公告中也显示,赵瑞宾转让股份交易对价的1.66亿元转让款,将全部用于偿还股权质押款项。

股权转让使得曲美家居的股权结构随之发生变化,原本赵瑞海、赵瑞宾、赵瑞杰兄弟三人分列前三位股东的排位也被打破。赵瑞海、赵瑞宾两人的持股比例分别降至27.74%和27.14%,持有7.21%股比的赵瑞杰则从第三大股东,降至第四位。

曲美家居在公告中对股权转让的解释是,为上市公司引入战略投资者,有助于大股东降低融资杠杆缓解股权质押风险,减少大股东融资成本,提升上市公司抗风险能力和上市公司资信能力;同时有助于公司优化股本结构,降低上市公司股权集中度。

另外,张家港产业资本背靠公有资产管理委员会,其本身是中国第三大港口,对于家具企业全球化布局,特别是公司早前收购的挪威家居品牌Ekornes AS产品进口提供了便利。

Ekornes 是北欧老牌的家具品牌,成立于1934年,总部位于挪威Ikornnes,1995年在奥斯陆证券交易所上市,旗下有四个产品品牌,分别是Stressless,Svane,IMG和Eko-rnesContract,在全球40多个国家有4000多个销售网点,涵盖了世界主要家具市场,被视为挪威“国宝级”家具品牌。

不过受到欧洲经济放缓、消费走弱等影响,Ekornes的近年营收增长乏力,因此也在寻求亚太市场拓展,这也和曲美希望“出海”的诉求一拍即合。

事实上,也正是从对Ekornes AS收购开始,曲美家居的资金链就一直处于紧绷状态。

2018年9月,曲美家居联合华泰紫金耗资40.63亿元,拿下上市公司Ekornes ASA100%的股权,完成要约收购,其中上市公司支付对价36.77亿元取得90.5%的股权。然而当时曲美家居的市值只有34.8亿元,当前市值也在34亿元左右徘徊,因此对Ekornes AS的收购一直被认为是家居行业的“蛇吞象”。

为了完成收购,赵氏三兄弟质押了名下所有公司股份,并向银行贷款了18亿元进行孤注一掷,但效果至今不尽如人意。由于这笔收购,曲美家居2018年首度出现上市后的亏损,资产负债率也一度冲至74%。

2月27日曲美家居披露的Ekornes QM Holding AS 2019年年度报告显示,2019年公司总收入31.69亿挪威克朗(约合人民币21.88亿元),净利润1亿挪威克朗(约合人民币6900万元),净资产34.51亿挪威克朗(约合人民币23.83亿元),总负债则高达39.84亿挪威克朗(约合人民币27.3亿元)。

对于收购Ekornes AS的目的,赵瑞海早前表可以解决“自己10年也建立不起来的”曲美家居出口渠道问题。另外,通过收购转型,有助于产品研发、渠道形象优化,定位年轻化的时尚新品的推出,也有助于拉动市场销售。

然而从曲美家居转让股权,以及股权一系列的质押情况来看,公司紧张的资金状况仍然没有得到改善。

更需要注意的是,突如其来的疫情不仅使得国内家居企业在过去一个多月的时间里,销售面临冰冻,同时近期境外病例的增加,尤其是欧洲疫情的恶化,对全球经济造成打击。在这样境内境外都遭遇冲击的情况下,曲美家居要想改善目前的资金现状,仍有不小的难题。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。