港股上市内地房企迎多重利好 低成本运营爆发业绩

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

沪港通开闸两年后,深港通也正式宣告启航,被严重低估的港股市场迎来新风口,这对于准备充分的价值投资者来说正当其时。

12月18日,证监会表示,深港通自开通以来总体运行平稳,各个环节运作正常,基本实现预期目标。此前12月5日,深圳证券交易所和香港联合交易所同时敲响开市钟和开市锣,宣告深港通正式开启,内地与香港股票市场直投通路全部打开,沪深港“共同市场”正式形成。

深港通从本质上是为了加快两地市场互通,A股对H股的估值溢价率收窄,并轨趋势加速,这对于香港资本市场长期低估值的内房股,将提供价值修正的契机。尤其是伴随着居民财富积累及经济转型加速,内地资本全球化配置时代开启,港股市场越来越成为内地资本连通全球的桥梁。

花旗房地产研究部发表的较新报告就指出,在港股上市的内地房企迎来多重利好因素,其中倍受关注的可能是万科H、龙光地产(03380,HK)。

根据龙光地产公告披露,截至11月30日,公司年内累计实现合约销售面积约216万平方米,销售金额约为人民币268.9亿元,销售金额同比增长51.3%,超额完成全年280亿元销售任务并无悬念。

在当前“资产配置荒”大背景下,在珠三角都市圈拥有大量优质土地储备的龙光地产获得国泰君安、辉立证券等众多机构看多;另一著名投资银行中泰国际,则将龙光地产推荐为“2017年内地房地产行业优选”。无疑,本次深港通开通,成为港股通标的股的龙光地产,被低估的价值将迎来修正契机。

打开价值修正通道

千呼万唤始出来,12月5日,深港通终于正式启动。业内专家一致认为,深港通的开通,标志着中国内地资本市场的对外开放和与国际资本市场融合更进了一步。

西南证券分析报告显示,港股估值长期处于低位,市盈率水平已触及历史底部。目前A股的估值仍较大程度高于过去两年的平均水平,但港股的估值却低于过去两年的平均水平,处于十年来的底部。相比其他股票市场同期PE都在13倍以上,港股这种10倍以下的整体市盈率在全球市场都处于低位。

众多券商分析师认为,港股处于谷底,不是因为价值投资不值得重视,而是热钱为追逐短期收益流向了趋势明显的新兴市场。深港通开通后,港股的价值洼地效应明显,加上目前场内资金充裕,对投资境外资产有一定需求,A股资金南下的热情会越来越高。香港中小型股票将迎来“价值修复”机会,市值较低、符合交易条件的香港中小型开发商将会受到南向资金的追捧。

从深港通开通后资金流向亦反映此种趋势,机构监测表明,深港通开通排名前列天深股通流入27.11亿元,沪股通流出13.92亿元,北向资金合计13.18亿元,南向资金合计19.1亿元。AH股溢价指数下跌0.49%,表明A股对H股的估值溢价率收窄,并轨趋势加速。第二天上午,溢价指数再次跌0.4%,价格并轨趋势延续。

长期以来,港股市场的低估值一直是内房股的隐痛,在港股市场上市的同业开发商,无论是已被纳入沪港通的大中型开发商,或是此次被纳入深港通的中小型开发商,与A股同业相比,从估值角度而言均存在大幅折价。

这便形成了中小盘估值洼地,内地资金若流向港股,深港两市估值差异较大的中小盘港股收益概率会更高。随着中小盘港股的价值因流动性的改善而被重估,类似于万科H、龙光地产等广为内地投资者熟悉的、拥有高业绩成长潜力、高素质资产以及独特的核心竞争优势的标的,将成为深港通的受惠者。

2013年12月在香港联交所上市的龙光地产,其2016年中报业绩显示,上半年实现合约销售人民币143.9亿元,同比大幅飙升71%。从2014年上市之初的130亿元销售额到2016年超越280亿元跨栏,龙光地产以年均50%以上的增长速度迅速增长,其上半年毛利率进一步增长至30.3%,稳居高盈利能力房企排名前列梯队。

目前,龙光地产股价维持在3.00港元/股左右,总市值约170亿港元,市盈率5倍左右,股价仍处于被低估的阶段。中金发表的报告指出,龙光中期业绩超出该行预期15.0%,作为中金房地产板块的优选股票,上调龙光地产目标价至4.34 港元。

以轨交物业布局都市圈

资本评判价值投资的标准主要来自于对业绩的考量,在当下“资产配置荒”的大背景下,对于成长型房企来讲,优质土地已经成为资本市场估值的较大指数。

从珠三角区域来看,城市发展之间最明显的变化,就是单一城市向城市群或者城市带的变迁,再加上轨道交通拉近了城市之间的距离,由此所导致的人口结构、产业结构的持续重构,都市圈的风口已经到来。简言之,谁优先布局轨道交通物业及获取都市圈优质土地,谁就在竞争中占得先机。

作为城市圈最便捷的一体化纽带,轨道交通将深度覆盖经济圈。未来10年,中国预计将新增1.7亿城镇人口,但容纳城市新移民的主要地点更可能是特大型城市延展而出的城市圈。超级大城市圈的居住与生活,将沿着轨道交通铺展开来。

国内轨交物业模式的迅速崛起,正在催生房地产市场迎来新场景,一批率先布局的开发商开始收获红利。12月5日,被视为轨交物业先行军的龙光地产获得国泰君安证券首次研究覆盖,并被给予增持投资建议,目标价为4.5港元,相对于现价有近50%的上升空间。

国泰君安认为,龙光地产布局以深圳为主的珠三角核心轨道交通物业,随着其优质土地储备陆续开发入市,其预售及结算销售将大幅提升,业绩将进入快速释放期。

作为一种以公共交通为导向的城市发展模式,TOD模式在东京和香港等国际化大都市中早已非常成熟,而地铁上盖属于轨交物业,符合城市以TOD模式发展的新理念,有望成为未来主流趋势,万科等开发商已纷纷布局。

梳理发现,龙光长期坚持理性严密的拿地逻辑,把握区域产业发展趋势和城市核心升级方向,与轨道交通公共设施发展节奏保持战略契合。

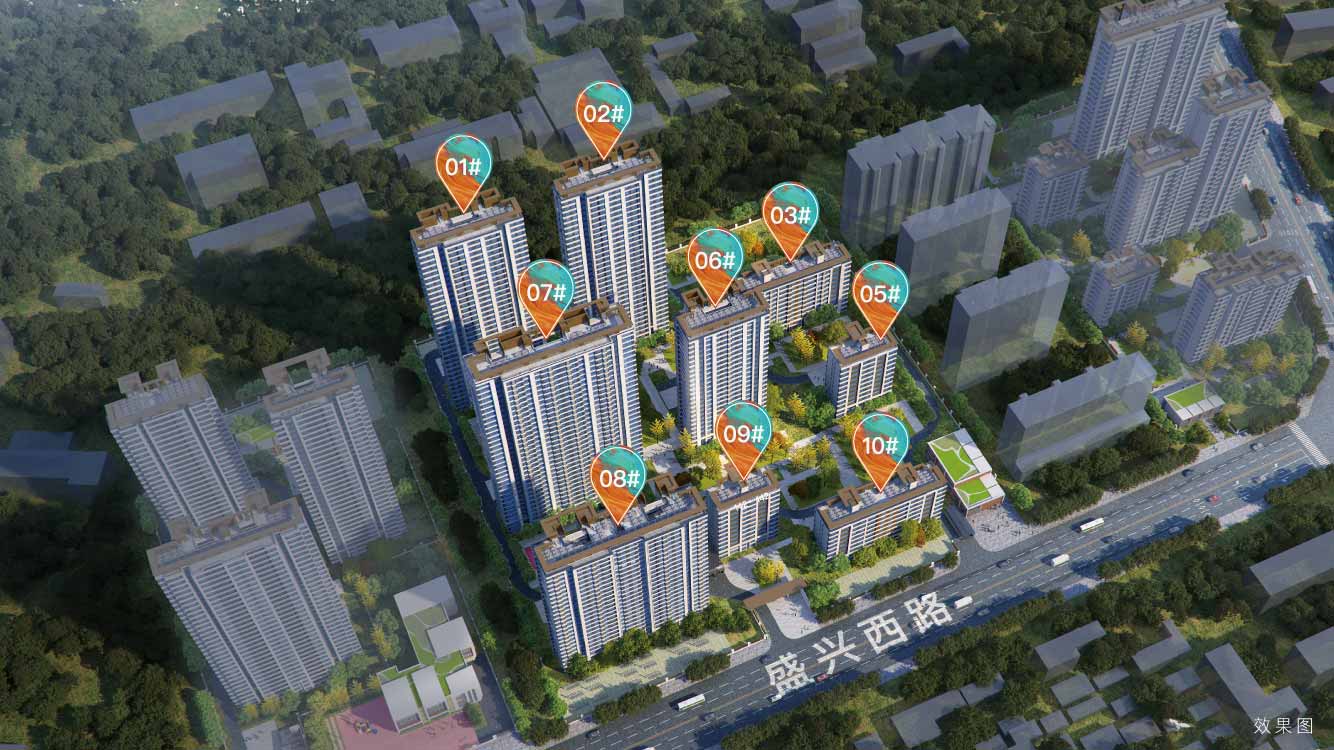

目前,龙光地产已布点深圳多个地铁轨道物业项目。货值超百亿的龙华旗舰项目玖龙玺,为龙华中心区白石龙站上盖物业;龙华红山站项目,同在龙华中心区与深圳北站一站之隔,这里是政府重点打造的核心商圈。

已经入市的玖龙玺项目,已经充分展现其地铁物业的价值。2014年10月,在当时市场氛围较为低迷的环境下,龙光地产拿下白石龙地铁站“玖龙玺”项目并在1年时间内正式开盘,目前已推货源已全部售罄,销售回笼超60亿元。玖龙玺也因此成为龙光精准把握投资窗口期、全力发掘打造“轨道交通物业”产品价值的标杆项目。

正是得益于前瞻性的布局,龙光地产的销售顺利推进。数据显示,龙光地产销售及资金回笼情况良好,资金回笼率高达92%,为生产经营提供了充足营运资金。

国泰君安研报认为,深圳土地出让面积紧缺,龙光地产以“轨交+物业”模式有望实现长足发展,参与城市新型开发模式。

目前,龙光地产在深圳六个项目均为地铁上盖物业或沿线物业。该研报指出,龙光开发地铁上盖物业经验丰富,已经在深圳新城市开发模式中获得先机,后续有望凭借优异的轨道交通物业开发能力复制至其他城市。

国泰君安报告预计,随着核心项目的陆续结算,龙光地产业绩将进入快速释放期,成长空间预期有望进一步提升。目前公司土地储备共计1408万平方米,可满足未来至少3~4年的销售需求,销售额及净利润的高速增长有望延续。

低成本运营推升业绩持续爆发

相对低廉的土地成本优势为龙光地产的业绩发展提供了坚实支撑。辉立证券近日发布的研究报告指出,龙光地产重点布局深圳,其在深圳的项目均位于优越位置,加上深圳持续强劲的住房需求,多因素叠加将有利于龙光地产的业绩持续发展。此外,龙光地产坐拥优质土地储备,其较低的土地成本可以支撑龙光地产在未来几年取得可观的盈利预期。

龙光地产2016半年报显示,截至6月30日,龙光地产土地储备的平均价格为每平方米人民币3409元,其中近年在深圳投得的三幅地块,包括今年6月购入的光明项目,去年12月购入的坪山项目,以及去年9月购入的龙华红山项目,该三个项目的平均地价远低于深圳市同期土地平均成交价格。

截至2016年6月底,龙光地产土地储备为1408万平方米,在珠三角大深圳圈投资额占比超86%,足以支撑未来3~5年的发展。此外按照货值估算,龙光地产在大深圳区域货值占比超过七成,未来业绩爆发潜力惊人。

梳理其年报发现,龙光地产深耕珠三角区域,已实现深圳、广州、珠海、南宁、汕头等城市的战略布局,其中深圳区域2016年上半年贡献了53%的销售额。按公司可售资源货值分布,深圳区域占比约73%。

龙光地产超预期的业绩已经引起机构投资者关注,8月29日,专业投资网站Guru Focus指出,海外机构惠理基金持续增持龙光地产。惠理基金在刚过去的第二季度以平均股价2.79港元共增持了5912万股龙光地产股份,对惠理基金的投资组合的影响是1.71%,惠理基金现在共持有公司1.54亿股。

从深股通开通排名前列交易周的情况看,借道深股通的外资,仍延续了以往的投资风格,即偏爱低估值、高分红个股。从整体上而言,如果将派息因素考虑进来后,高分红的股票带来的收益一直都优于大盘整体。

根据机构分析认为,惠理基金看好龙光地产的盈利能力,并指出龙光地产的股本回报率达21.5%,在同行中名列前茅,排名高于88%的同业;同时,龙光地产的股息率在过去3年以来未曾低于5%,高于69%的国际同行。

此外,国泰君安研报还显示,龙光地产2015年净利润率为13.5%,高于行业平均水平4.5个百分点。随着后续深圳红山及光明项目入市,利润率水平有望保持在行业先进水平。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。