部分中资美元地产债现大跌,房企出手回购稳定市场

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

来源:每日经济新闻 记者 黄婉银 编辑 魏文艺

融资环境全线紧缩的局面还未有缓解,房企境外债市的分化也在进一步加深。国际机构下调评级、发债利率高企、美元债暴跌……这些均成为近期部分房企融资市场的关键词。

从上周开始,花样年、中国奥园等均在频繁回购美元债。这背后,是包括花样年、中国奥园等在内的部分房企中资美元房地产债二级市场价格出现异动。

云峰金融研报指出,受美债收益率上行影响,中资美元债整体下跌,投资级债券下跌显著。中资美元房地产债和金融债小幅下跌,周回报率分别为-0.22%和-0.32%。

汇生国际融资总裁黄立冲向《每日经济新闻》记者分析称,国际形势、房地产行业融资环境大幅收紧等综合因素造成了近期中资美元房地产债的波动。房企之所以频繁回购美元债,是为了稳定市场信心和价格,以便后续的再融资计划。

多只美元债大跌并创纪录

云峰金融统计显示,5月7日-14日,涨幅前十的中资美元房地产债券中,金轮天地、鑫苑置业、绿地等公司相关美元债涨幅显著,周回报率分别为7.37%、4.87%、2.27%。

跌幅前十的债券中,华融金融、泛海国际、和骏顺泽等公司相关美元债跌幅相对靠前,周回报率分别为-8.35%、-5.47%、-5.32%。值得一提的是,上周领涨、领跌的美元债多为房地产行业,内部分化严重。

5月13日,彭博汇编数据显示,建业地产2023年8月到期美元债跌幅势创纪录。次日,建业地产2025年到期票据每1美元跌1.3美分,至87美分,迈向4月中以来较低水平;2024年到期美元债券每1美元跌1.4美分,至88.6美分。

5月11日,花样年控股2024年3月到期美元债跌幅势创纪录,该券每1美元跌2.9美分至90.5美分,创下2021年2月发行以来的较大单日跌幅。

另外,花样年控股2023年7月到期的9.25%债券每1美元跌3美分至89.7美分;2023年6月到期的11.875%债券每1美元跌2.7美分至96.3美分。

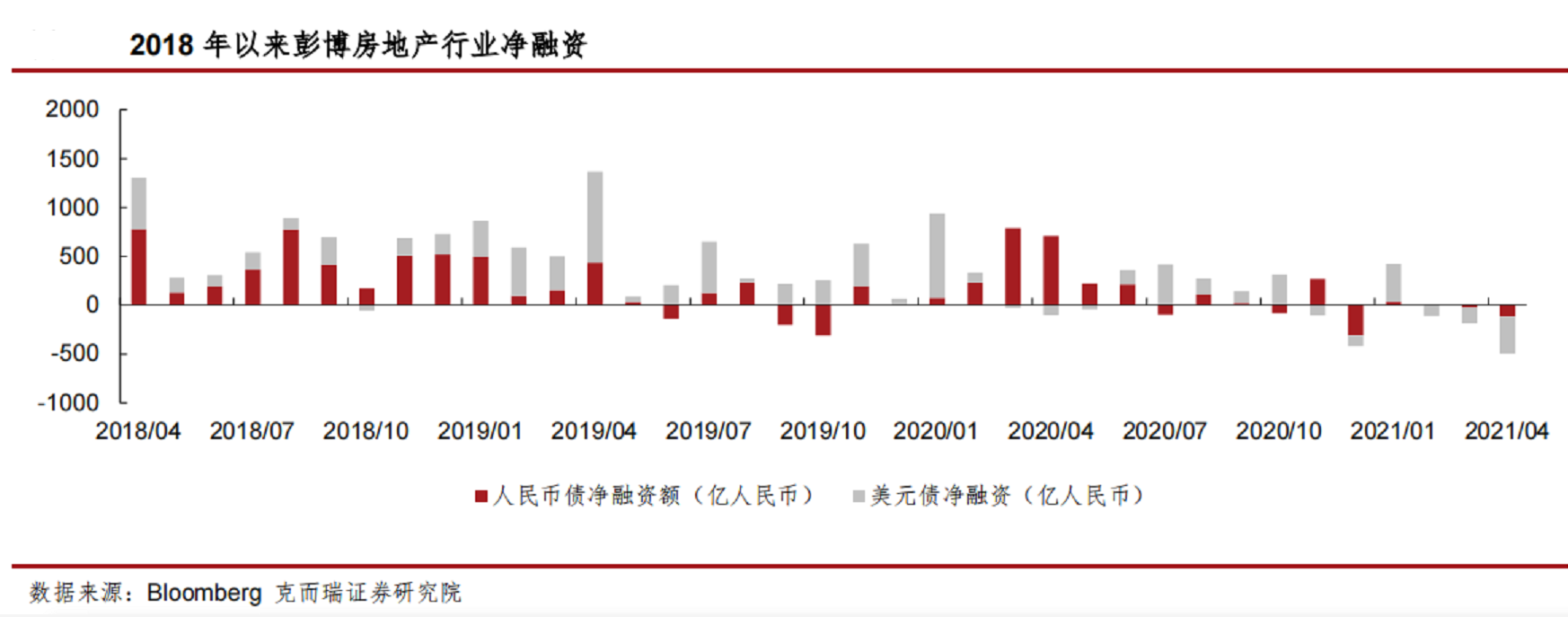

彭博口径下,双币种净融回落,4月中资房企美元债净融资-380.1亿元人民币,人民币债净融资额-118.9亿元人民币。

4月26日,蓝光2022年6月4日到期的11%美元债每1美元买价下跌15.6美分至68.2美分,跌幅创纪录。而5月初,该债券持续下跌至51.9美分。

4月8日,中国奥园也有两只存续美元债大跌。2026年3月到期美元债每1美元跌2.1美分至93.1美分,这是该债券2020年9月发行以来的较大单日跌幅;另外一只2023年2月到期美元债也创出较大跌幅,每1美元跌1.2美分,至102.7美分。

“现在整个房地产的信贷氛围是大幅收紧的,近期也有部分房企传出违约、出售的消息等这些因素,使投资者对房地产美元债比较慎重,所以出现了抛压和跌幅。”黄立冲表示,未来的美元债融资会比过去越来越难,国际形势的变化也是其中一个影响因素。

频繁回购稳定一二级市场

克而瑞研报也指出,4月54.2%的中资房企美元债估值下行。下行幅度首位(非城投)为万达海外个券,下行幅度-570.6BP,月末收益率为12.376%;万达、绿地、建业、佳源、恒大个券亦在收益率下行前列。

《每日经济新闻》记者注意到,从上周开始,花样年、中国奥园等均在陆续回购美元债。

5月21日,中国奥园宣布“公司今日进一步于场内购回本金总额为300万美元的优先票据”,包括:本金总额100万美元的2025年到期5.98%优先票据;本金总额100万美元的2026年到期6.2%优先票据;本金总额100万美元的2027年到期5.88%优先票据。

连同2021年4月9日的回购,今年以来中国奥园于场内购回本金总额为600万美元的优先票据。

对于本轮回购,中国奥园表示,一直以来,中国奥园持续贯彻稳健的财务管理,确保现金流安全,推动高质量、可持续发展。同时,公司一贯重视企业信用,已悉数赎回今年内到期的三笔公募境外优先票据,提前安排再融资,进一步优化债务结构。

5月20日,花样年公告表示,将按照2021年票据购买价以现金方式购买7.375%未赎回优先票据,这部分票据将于2021年到期。

5月12日-18日,花样年集团在二级市场共回购美元债2760万美元。

除公司层面,花样年执行董事兼控股股东曾宝宝还通过全资拥有公司真宝艺术基金会有限公司,于公开市场购买200万美元花样年发行的2024年到期10.875%的优先票据,占2024年票据初始发行时本金总额的0.8%。

黄立冲续称,因为现在跌幅还不算很严重,房企现在回购美元债,有助于房企后续的再融资。“因为要是不回购,美元债价格继续下跌的话,新债就发不了。房企融资主要都是借新还旧,如果新债发不了就很容易出现债务违约。”

花样年也回应称,公司注意到近期公司部分美元债券二级市场价格有所波动。其强调,“目前我们财务状况和运营情况一切正常良好,2021年所有债务的再融资也在有序进行。”公司正密切关注市场,将利用手头充足的现金通过债券回购等手段进行债务管理,稳定二级市场价格,保护投资人的利益。

进一步降低负债、优化债务结构,可能也是房企回购债券的考量之一。花样年表示,其2020年底境外债务占比较高,公司正积极进行债务结构的调整,未来目标是将境内外债务的比例调整为50%:50%。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。