牛年首期LPR继续按兵不动,但今年有的存量房贷利率已经降了

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

来源:排名前列财经

2月20日,较新一期LPR(贷款市场报价利率)出炉,这也是牛年首期LPR,报价结果显示:1年期LPR为3.85%,5年期以上LPR为4.65%,均与此前持平。至此,LPR已连续10个月按兵不动。

市场对此次LPR保持不变已有预期。一方面,作为1年期LPR报价的参考基础,本月MLF(中期借贷便利 )利率未变,自去年9月以来,两者一直保持同步调整;另一方面,考虑到节前市场利率出现一定幅度的上行波动,银行下调2月LPR报价加点的动力不足。

中国民生银行首席研究员温彬对排名前列财经表示,LPR不变,体现了利率水平与宏观经济恢复水平相匹配,我国经济在疫情冲击后稳步恢复,LPR水平保持稳定,与经济平稳运行的实际需要相适应;另外,也体现了货币政策保持连续性、稳定性、可持续性,对实体经济复苏提供必要的支持。

不过,尽管LPR连续多月未变,但部分购房者发现今年的房贷已经发生了变化。在存量房贷定价基准完成转换后,一些选择以LPR定价的购房者,可在新的重定价周期享受LPR下降带来的政策红利。

央行数据显示,截至去年8月末,存量个人房贷累计转换28.3万亿元、6429.7万户,转换比例98.8%,已转换的存量贷款中,94%的个人房贷选择参考LPR定价。

记者了解到,在房贷重定价日上,多数银行提供的选择是每年1月1日,那么2021年的1月1日起,部分存量个人房贷利率就已迎来重定价,此次重定价日参考的是2020年12月的LPR报价,而去年全年5年期以上LPR累计下调了15个基点,从2019年末的4.80%变为了4.65%。

对于部分购房者来说,在2021年1月1日重定价日时,就可享受15个基点下调所带来的月供减少。比如此前贷款利率是5.2%,原贷款期限是30年,那么定价转换的基准加点数值为5.2%-4.8%=0.4%。而在新的贷款贷款周期中,贷款利率为重定价日的LPR+0.4%,即4.65%+0.4%=5.05%。若贷款额度为100万元,按照30年等额本息还款,购房者今年起每月月供将减少90元左右。已有购房者对记者称,“目前房贷多多少少降了一点”。

在业内人士看来,虽然部分购房者房贷有减少,但月供调整幅度并不大。LPR改革后,相比1年期LPR下行了30个基点,5年期以上LPR下行速度较为缓慢,且已多月连续不变,基本可实现平稳过渡,仍符合“房住不炒”的政策导向。

至于未来LPR利率的走向,温彬称,下一步,货币政策将继续坚持稳字当头,不急转弯,央行将更加注重对价格的引导,预计会通过更加精准的操作,调节市场所需的流动性。短期内,资金面或将延续紧平衡状态,政策利率调整的概率不大,LPR也将大概率维持稳定,与经济平稳发展所需保持一致。

易居研究院智库中心研究总监严跃进则对记者提及,虽然当前LPR未发生变化,但就房贷领域来讲,还受到其他政策调整的影响,比如此前房地产贷款集中度管理制度的出台以及各地发布的楼市调控新政等,一定程度上影响了部分银行的信贷额度,有些银行出现房贷额度收紧的情况,进而影响贷款发放和贷款利率。

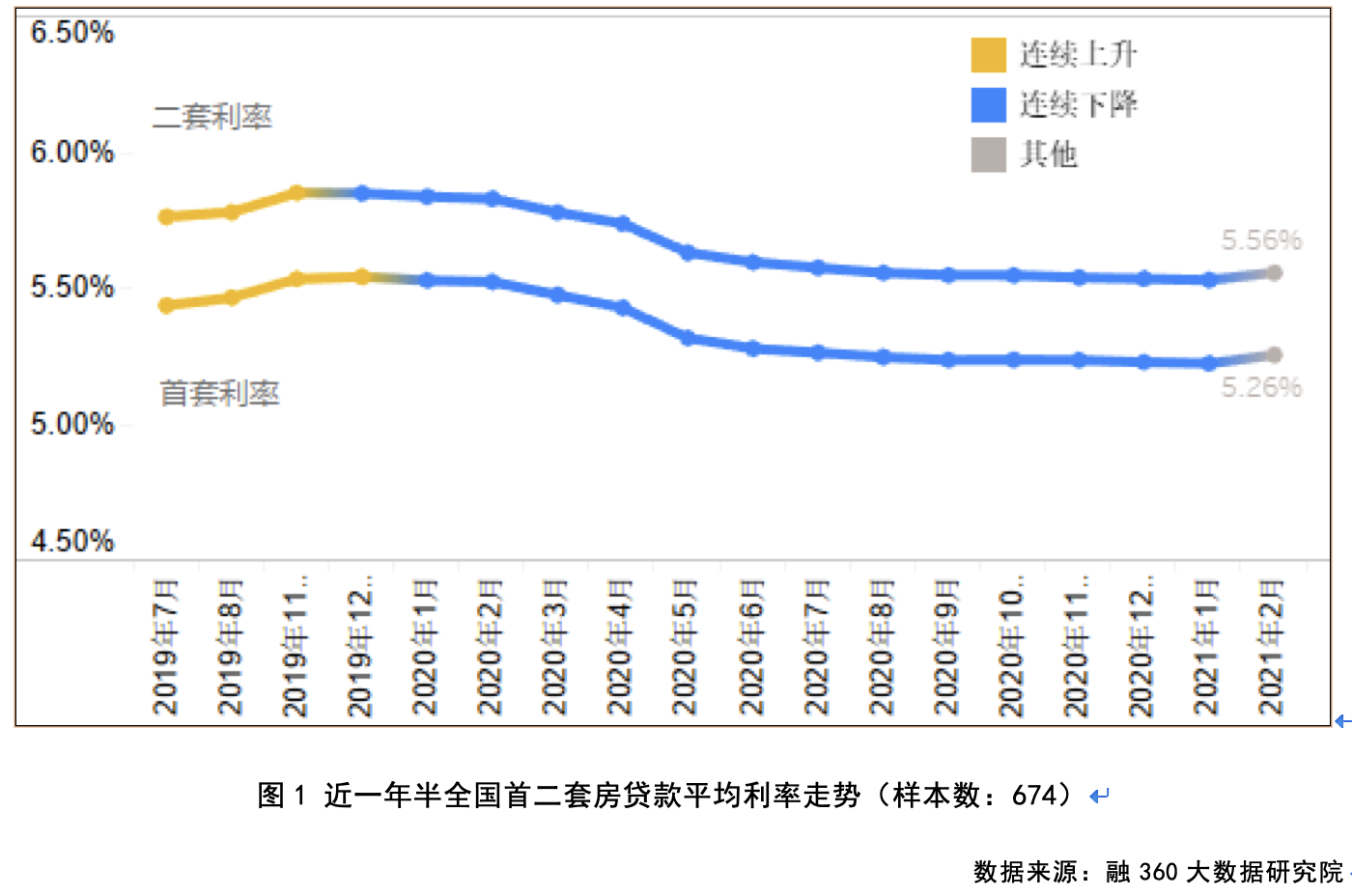

融360大数据研究院于2月20日发布的《2021年2月中国房贷市场报告》(下称《报告》)就显示,2021年1月20日-2021年2月18日期间,通过对全国41个重点城市674家银行分支机构房贷利率监测统计,全国首套房贷款平均利率为5.26%,环比上涨4BP;二套房贷款平均利率为5.56%,环比上涨3BP。

41个城市中,18个城市房贷利率平均水平环比上涨,其中6个城市的涨幅在10BP以上,东莞地区涨幅较大,首套房贷款利率环比上涨25BP,二套房贷款利率环比上涨27BP;5个城市的房贷利率平均水平环比下降,首套较高降幅7BP,二套较高降幅仅有3BP。

融360大数据研究院分析师李万赋对记者表示,1月下旬开始,各地房贷市场集中传出房贷收紧的风声,多家银行在往年额度较为宽松的一月出现额度紧张甚至暂停放款的现象,房贷利率也出现上涨,充分显示了房贷集中度管理新规的威力。有些地区的房贷利率和额度暂时没有受到影响,但银行相关人员也表示近期将会有涨价的动作。

“此轮房贷调控收紧,房贷利率涨价与5年期LPR水平关系不大。央行2月20日公布的较新一期LPR维持不变,但房贷集中度新规的影响仍在持续,未来或会有更多地区跟涨房贷利率水平。”李万赋说。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。